全商連だより Magazine

記事紹介

謹んで新年のご挨拶を申し上げます

謹んで新年のご挨拶を申し上げます ETCカード請求書の郵送(有料)が不要な場合は1月末までに電子化登録を

ETCカード請求書の郵送(有料)が不要な場合は1月末までに電子化登録を セーフティラインで追い越し・衝突の防止

セーフティラインで追い越し・衝突の防止 生前贈与の課税制度が変更。押さえるべきポイントは?

生前贈与の課税制度が変更。押さえるべきポイントは? 瓶内二次発酵のスパークリング日本酒『白麹あわ 八海山』 3名様に!

瓶内二次発酵のスパークリング日本酒『白麹あわ 八海山』 3名様に!

謹んで新年のご挨拶を申し上げます

まずは令和6年能登半島地震により被災された方々に謹んでお見舞い申し上げますとともに、被災地の一刻も早い復興を役職員一同心よりお祈り申し上げます。

昨年を振り返ると、新型コロナウイルス感染症の分類が5類感染症に移行したことで、日常生活が正常化した1年でした。また、企業活動においてはインボイス制度への対応、原材料価格の上昇による度重なる値上げなど、変化に対応する慌ただしさを感じた1年でもありました。

2024年は原油や原材料価格の高止まり、海外情勢など昨年から続くリスクに加え、働き方改革関連法の改正による、いわゆる「2024年問題」に直面します。物流業の組合員様にも多くご加入いただいている全国商工事業協同組合連合会及び加盟組合としては、2024年問題をはじめとした課題に向き合い、組合員の皆様の事業発展に貢献できるよう、役職員一同、一丸となって取り組んで参ります。

本年も、変わらぬご厚誼のほど、よろしくお願い申し上げますとともに、組合員の皆様のご健勝とご多幸を心よりお祈り申し上げます。

全国商工事業協同組合連合会及び加盟組合

役職員一同ETCカード事業をご利用の組合員様

請求書の郵送(有料)が不要な場合は

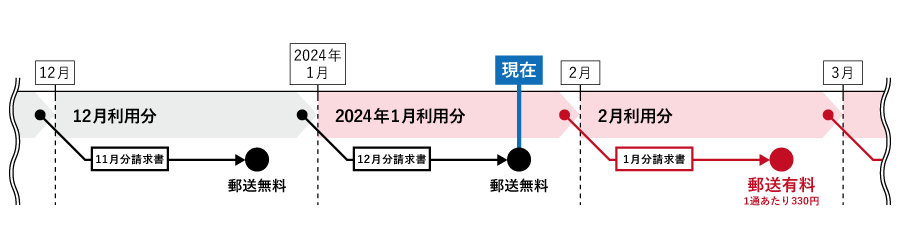

1月末までに電子化登録または変更をETCカード事業のご請求につきまして、1月ご利用分(2月ご請求分)よりすべての組合員様に対して、郵送による請求書から「請求書WEBサービス」による電子データでのご案内に変更させていただきます。

郵送での請求書をご希望の場合、2024年1月ご利用分(2月ご請求分)より、1通あたり330円(税込)になります。また、既に請求書WEBサービスをご利用の方で、請求確認方法の設定が「郵送も希望」になっている場合も有料になります。何卒、施策にご理解いただき、ご登録または登録情報の変更をお願い致します。

初めて請求書WEBサービスをご利用の方

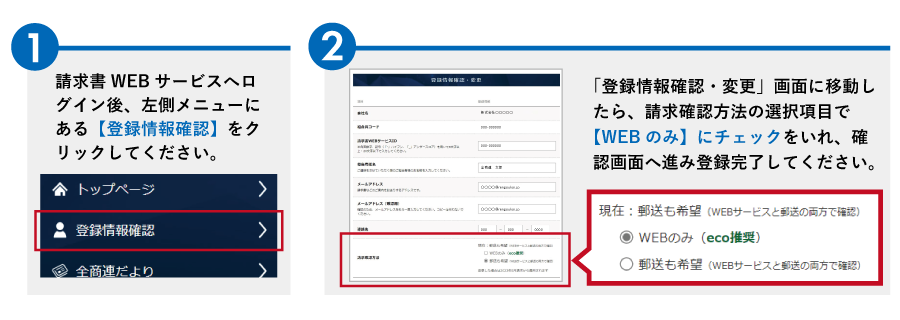

下記リンク先に掲載の登録手順をご確認いただき、請求確認方法を「WEBのみ」に設定の上、ご登録とご利用をお願い致します。

すでに請求書WEBサービスをご利用の方

登録済みの方もご確認をお願いします請求確認方法の設定が「郵送も希望」になっている場合は「WEBのみ」に変更をお願いします。

「郵送も希望」の場合も2024年1月ご利用分請求書(2月発行分)より有料になります。

セーフティラインで追い越し・衝突の防止

除雪車が除雪作業中のときは

追い越さずに追従しましょう高速道路で除雪作業中の除雪車を追い越すことは禁止されていますが、年に数件は追従に耐え切れず追い越しを行う車両があり、除雪車と車両の交通事故も発生しています。

除雪車の前方は除雪されていない状態で危険であることはもちろん、追い越しを行うことで除雪車の隊列が乱れ除雪作業に影響を及ぼします。

NEXCOでは夜間や吹雪などの悪天候でも除雪車を認識しやすくし、追い越しや作業車への衝突を防止するため、除雪車・湿塩散布車の車両後方の路面上に緑色のライン「雪氷作業用衝突防止セーフティライン」を標示して注意喚起を行っています。

「雪氷作業用衝突防止セーフティライン」が作動する様子。(写真元:NEXCO東日本グループ 株式会社ネクスコ・エンジニアリング東北ホームページより)緑色LEDのライトを採用することで遠くから見てもわかりやすく、ラインを目印に一定間隔の車間を確保でき追従走行しやすくなる。生前贈与の課税制度が変更

押さえるべきポイントは?

生前贈与や相続時に注目すべき2つの税制度『暦年課税制度』と『相続時精算課税制度』の2種類に関して、2024年から変更された内容を解説します。

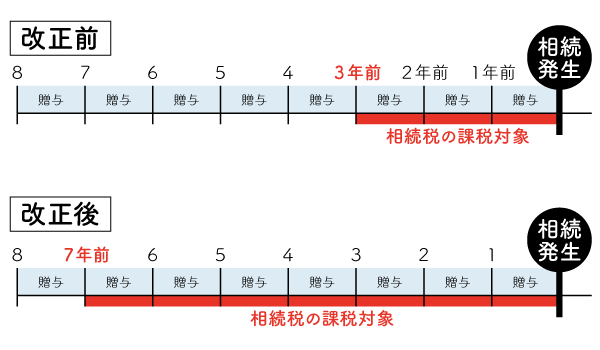

暦年課税制度 生前贈与加算の対象が3年から7年へ

暦年課税制度とは、1年間に贈与された合計額に対して課税される制度のことです。

1人あたり1年間で受けた贈与が110万円以下であれば、贈与税の申告をする必要はありません。

しかし、被相続人が亡くなる前の3年間に受けた贈与については相続税の計算に足し戻し(生前贈与加算)されていました。

今回の改正によって、この足し戻し対象期間がこれまでの3年から7年に延長されました。

(ただし延長された4年間の贈与のうち、100万円までは相続税に加算されません。)

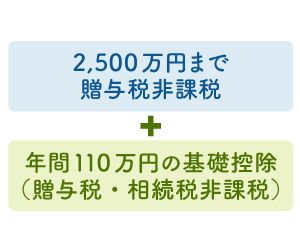

相続時精算課税制度 110万円の基礎控除枠を新設

相続時精算課税制度は、60歳以上の父母や祖父母から18歳以上の子や孫が贈与を受けた場合に、2,500万円まで贈与税が非課税になる制度です。2,500万円を超える場合、超えた部分に対して一律20%の贈与税がかかります。

今回の改正ではここに年間110万円の基礎控除が創設されました。つまり、年間110万円までは贈与税と相続税がかからなくなります。

生前贈与にはどちらかを選ぶ必要あり。

相続時精算課税制度が有利とは限らない?

特に申請しなければ暦年課税が用いられますが、相続時精算課税は税務署に申請が必要な課税方法で、贈与者ごとに選択できます。(父からの贈与は相続時精算課税制度、母からの贈与は暦年課税にするなど)

高齢の方や年間110万円以上の贈与を考えられていない方は、相続時精算課税制度を選択したほうが有利になるという声が多くみられますが、資産が多く贈与者が若い場合には、暦年課税にて贈与する方が節税効果があります。

贈与者が高齢の場合は相続時精算課税制度に切り替えて贈与することで、相続開始前7年以内の贈与であっても基礎控除分を持ち戻さなくて済むため、時期を見計らって相続時精算課税制度を選択するという方法も考えられます。

状況に合わせて選択する必要がありますが、相続時精算課税を選択した場合、その贈与者については暦年課税に戻すことはできません。今後の税制改正によって影響を受ける可能性もあるため、贈与の際には税理士などの専門家に相談しましょう。今月のプレゼント